캐나다 직장인의 재테크 시리즈 2 – 연금투자 (Pension)

안녕하세요. 미키의 하니, 미키하니입니다.

캐나다 직장인은 Pension, 연금을 잘 사용해서 재테크를 해야 합니다. 연금제도는 국가가 여러가지 제도적 장치를 만들어서 국민들이 투자를 잘해서 노후를 잘 보낼 수 있도록 도와주고 있는 제도입니다.

여러가지로 혜택이 많은 제도인데 격동의 한국생활을 하고나면 이런 제도에 대한 의심과 불신으로 초기에는 잘 사용을 안해서 정말 안타깝게 생각하고 있습니다.

물론 한국에 믿을 만한 연금 상품도 없었죠. 오로지 집! 집! 집!

연금을 사용한 재테크, 투자에도 여러가지 경우에 따라 다르게 투자를 해야 하지만, 예를 들면

- 부부가 모두 직장인인 경우

- Marginal Tax bracket이 낮은 경우

- 집을 사기위한 Down payment를 모으고 있는 경우 등등

여기서는 간단히 큰그림만 설명을 하겠습니다.

RRSP, RPP

우선 전통적인 연금투자의 종류부터 살펴보면, 가장 큰게 RRSP, RPP 두가지로 볼 수 있습니다.

RRSP는 개인이 직접 하는 연금계좌이고 RPP는 회사에서 가입하는 연금계좌입니다.

RPP는 두가지 타입이 있는데 DB(Defined Benefit) 형과 DC(Defined Contribution)형이 있습니다.

만약 회사의 연금형식이 DB라면 그냥 오래동안 다니면 됩니다. 그러면 은퇴할때 회사가 알아서 돈을 챙겨줍니다.

DC라면 회사와 내가 회사연금계좌에 같이 적립을 하게 되고 이 돈을 몇가지 지정된 투자상품에 투자를 하게됩니다.

자세히 설명을 하자면 너무 복잡해지니 저는 그냥 회사에 연금프로그램이 있다면 최대한 납입을 하라고 권유하겠습니다. 회사 연금 프로그램은 낮은 수수료, 미리 준비된 좋은 투자상품등 장점이 아주 많습니다.

만약 회사에 연금프로그램이 없다면 개인이 직접 RRSP 계좌에 투자를 해야 합니다. 물론 회사연금프로그램을 해도 추가로 RRSP에 투자를 할 수 있습니다.

RRSP와 RPP는 일년에 넣을 수 있는 금액에 제한이 있고 넣은 금액만큼 세금을 공제해 줍니다. 만약 일년 RPP 넣은 금액의 총합이 제한금액을 넘지 않는다면 추가로 RRSP를 더 넣을 수 있습니다.

연금은 어떻게 투자하나?

그럼 연금은 어떻게 투자를 해야 할까요?

연금은 초장기 투자이기 때문에 공격적(Aggressive)으로 투자를 하는게 맞습니다. 100% 주식투자도 괜찮다고 생각합니다. 주식이 떨어져도 10년 안에는 다시 오를 테니까요.

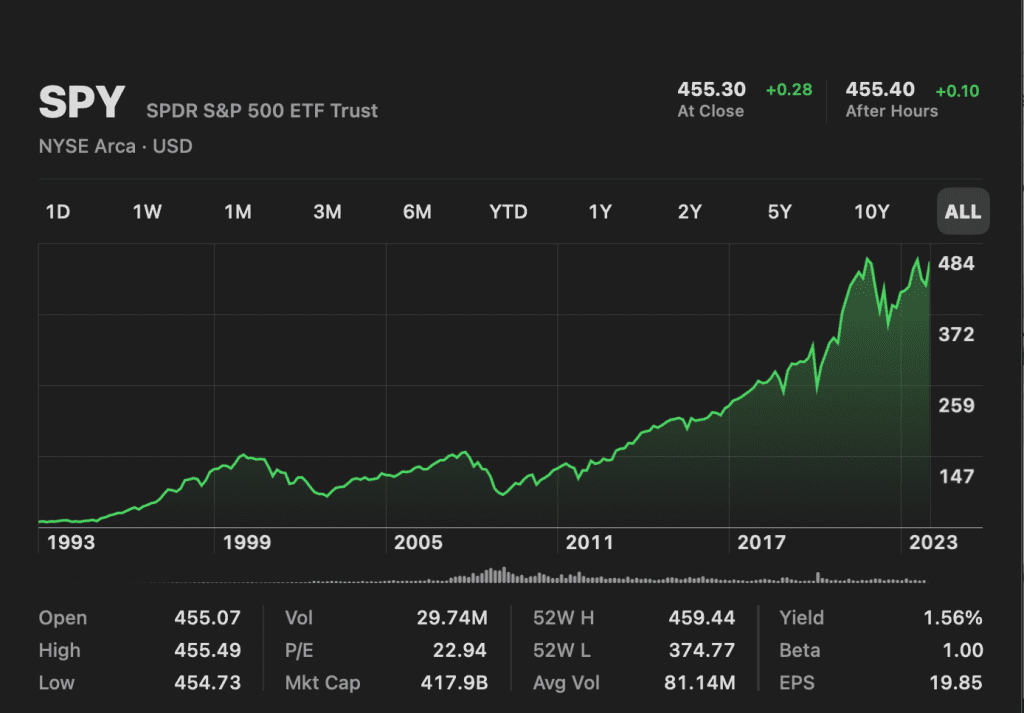

대신 개별회사에 투자하기 보다 전체 시장을 추종하는 Index ETF를 추천합니다. 개인적으로 미국 S&P 500 Index Unhedged ETF를 선호합니다.

S&P 500 Index Unhedged ETF의 장점은:

- 이 지수를 추종하는 어마어마한 규모의 Passive 투자 펀드들이 매월 유동성을 공급하고 있습니다. 특히 미국의 많은 연금투자자들이 매월 꾸준히 사고 있기 때문에 쉽게 돈이 빠져나가지도 않지요.

- 규모가 큰만큼 수수료도 저렴합니다. Management Fee가 0.08% 정도이므로 거의 수수료가 안나간다고 생각하면 됩니다.

- 세계 경제가 불안해지면 주식은 내리는데 US 달라가 상대적으로 오르면서 어느 정도 수익이 방어가 되는 장점이 있습니다.

- 안좋은 회사는 주기적으로 S&P 500 리스트에서 퇴출되고 새로 잘나가는 회사를 추가하면서 지수는 지속적으로 상승을 하게 됩니다.

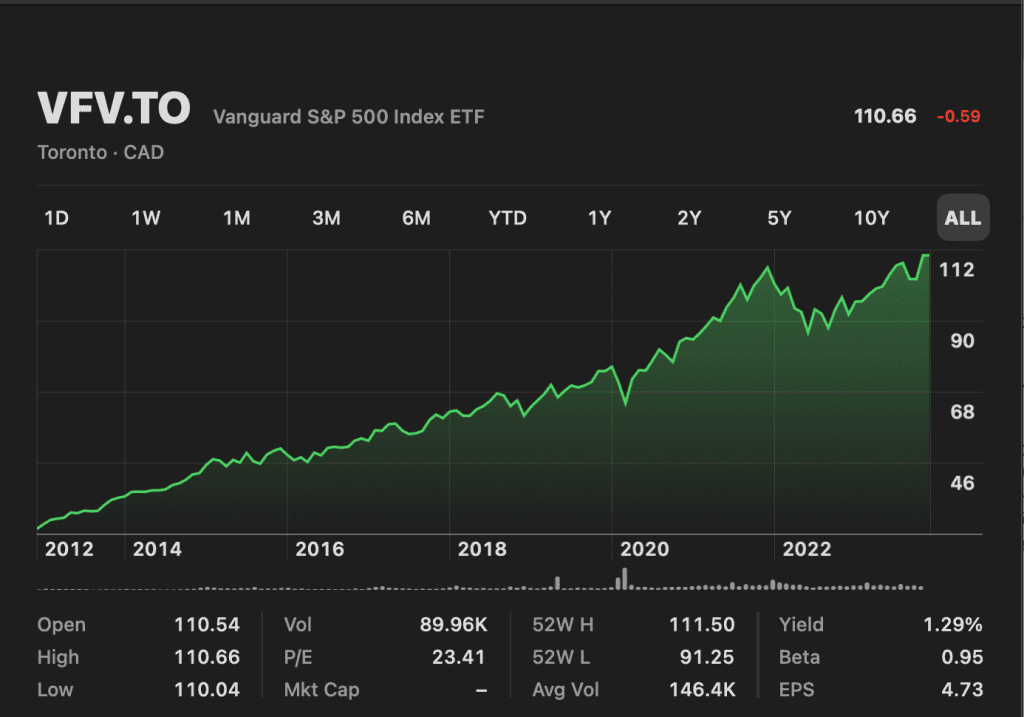

캐나다에서 파는 S&P 500 Index ETF입니다. Unhedged US$의 영향으로 확실히 위 SPY와 비교하면 변동폭이 적습니다. 아름다운 차트네요.

만약 2000년 부터 매월 $500씩 S&P 500 Index EFT에 투자를 했다면 23년후 지금 연금으로 50만불이 쌓이게 됩니다.

중간에 금융 위기나 코로나 위기가 있지만 그래도 50만불이 됩니다.

10년 후에 은퇴를 예상한다면 보수적인 투자로 6% 목표로 투자를 하면 1M을 연금계좌에 가지고 은퇴를 하게 됩니다.

저도 여러가지 전망이 좋다는 개별 주식도 사보고 경제 상황을 고려해서 채권을 섞어보기도 했지만 모든 케이스에서 장기적으로 S&P 500에 계속 투자한 것을 이기지는 못했습니다.

결국 장기투자, 연금을 투자할 때는 S&P 500이 답이라는 결론을 내렸습니다. 개별 주식은 등락이 심한데 단기적으로는 수익이 나는 구간이 있지만 팔아야 되는 시점을 찾는게 너무 어려웠습니다.

그래서 항상 전체 포트폴리오에서 S&P 500 Index EFT는 50% 이상을 보유하고 남은 걸 여러가지로 배분을 하고는 있는데 그냥 100% 전부 S&P 500인 경우가 가장 수익률이 좋은 것 같습니다.

앞으로는 S&P 500 50%, Nasdaq 100 30%, 채권 20% 이렇게 해보려고 하고 있는데 시간이 지나면 또 S&P 500에 몰빵할걸 하고 또 후회하고 있겠죠.

하지만 장기투자에서는 단기적으로 최대 수익을 내는 것보다 10년이나 20년만에 오는 큰 위험을 반드시 피하는게 훨씬 더 도움이 됩니다.

2008년 금융위기나 2019년 팬데믹 위기때 6개월 정도만 위험을 회피했다면 떨어질때도 마음이 편안하고 적절한 시기에 다시 포트폴리오를 조정을 통해서 더 큰 수익을 낼 수 있습니다.

만약 그런 위기때 주식에 100% 몰빵했다면 떨어질때 직격탄을 맞고 불안해 하면서 오르기 전에 파는 실수를 하게 됩니다.

직장인에게 주식투자에 있어서 마음의 안정은 굉장히 중요합니다. 주식투자도 중요하지만 그보다 직장생활의 안정이 더 중요합니다.

다음에는 집으로 하는 재테크에 대해서 얘기를 해보도록 하겠습니다.